Ruszyły zapisy na obligacje The Farm 51. To kolejna emisja papierów dłużnych tej spółki gamingowej

The Farm 51 to spółka gamingowa, notowana na NewConnect. 4 czerwca rozpoczęła się publiczna emisja dwuletnich obligacji dla inwestorów indywidualnych. Oferta potrwa do 26 czerwca. Spółka planuje z emisji w sumie pozyskać 4,2 mln zł, a minimalna wartość zapisu wynosi 5 000 zł. Oprocentowanie będzie stałe, wynosi 7,25% w skali roku.

The Farm 51 to spółka produkując gry.. Do ich portfolio należą takie tytuły jak „Get Even” oraz „Chernobylite VR Project”. Obecnie pracują nad dwoma, dużymi produkcjami - „Chernobylite” oraz „World War 3”. Spółka tworzy również nowoczesne aplikacje VR. Stworzyli zespół „Reality 51”, który w oparciu o nowe technologie, oferuje nowoczesne rozwiązania tj. zdjęcia sferyczne czy filmy stereoskopowe.

Warunki emisji obligacji serii L spółki The Farm 51

W ramach trwającej emisji obligacji The Farm wyemituje 4 200 tys. sztuk obligacji serii L o wartości nominalnej 1 000 zł każda. Ich oprocentowanie będzie stałe i wyniesie 7,25% w skali roku. Odsetki będą wypłacane w okresach co 3 miesiące. Pierwsza wypłata nastąpi 27 września 2019 r. Wykup nastąpi w terminie 2 lat od przydziału, czyli w czerwcu 2021 r. Zapisy dla inwestorów indywidualnych są przyjmowane przez Prosper Capital Dom Maklerski. Emitent zastrzega, że może skrócić lub przedłużyć termin przyjmowania zapisów. Minimalny próg emisji przy którym spółka zakłada, że dojdzie ona do skutku to 1 mln zł.

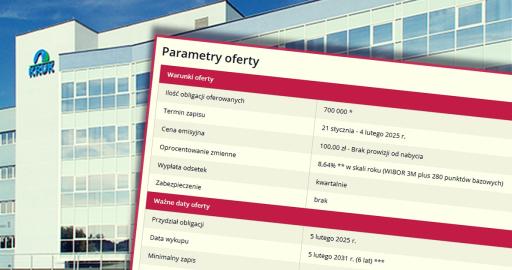

Parametry emisji obligacji The Farm 51 serii L

| Oprocentowanie | 7,25% |

| Okres odsetkowy | 3 miesiące |

| Termin wykupu | 2 lata |

| Data zapadalności | Czerwiec 2021 r. |

| Liczba oferowanych obligacji | 4 200 sztuk |

| Cena emisyjna | 5000 zł |

| Zabezpieczenie | Prawa do gry WW3 |

Kolejna emisja obligacji od spółki gamingowej

To nie jest pierwsza emisja w karierze The Farm 51. Spółka w swojej wieloletniej historii na giełdzie wielokrotnie korzystała z finansowania jakie rynek umożliwia. Pierwsza emisja obligacji miała miejsce w 2012 roku i sukcesywnie do 2016 roku spółka ogłaszała publiczne zapisy na obligacje. Do tej pory The Farm 51 wykupiło wszystkie zapadające papiery dłużne.

Ostatnia emisja obligacji została wykupiona w lutym 2019 roku z wpływów wygenerowanych przez sprzedaż gry WW3, w formule wczesnego dostępu. Zapadające wtedy obligacje były oprocentowane nieco wyżej niż obecnie proponowane, bo na 8% w skali roku. Rok temu, przed premierą gry WW3, The Farm 51 przeprowadziło również emisję akcji o wartości około 4,2 mln zł na realizację projektu.

W tym roku The Farm 51 przeprowadził już udaną zbiórkę crowdfundingową na platformie Kickstarter. Spółce udało się pozyskać ponad 200 tys. USD na rozwój swojej flagowej produkcji „Chernobylite”.

Celem emisji obligacji serii L jest pozyskanie środków na rozwój oferty produktowej spółki oraz zwiększenie kapitału obrotowego. Spółka zaproponowała zabezpieczenie obligacji serii L prawami do gry „World War 3”, którą firma doradcza wyceniła na podstawie zdyskontowanych przepływów pieniężnych na 5 do 23 mln zł.

Harmonogram emisji obligacji spółki The Farm 51

| Rozpoczęcie oferty | 4 czerwca 2019 r. |

| Zakończenie oferty | 26 czerwca 2019 r. |

| Przydział obligacji | 27 czerwca 2019 r. |

| Pierwsza data płatności odsetek | 27 września 2019 r. |

| Data wykupu | Czerwiec 2021 r. |