Cavatina Holding oferuje obligacje oprocentowane na 13%, oto co warto o nich wiedzieć

Od piątku 1 lipca do 11 lipca 2022 r. trwają zapisy na kolejną serię obligacji dewelopera biurowego Cavatina Holding. Zostaną wyemitowane 3,5-letnie papiery wartościowe o łącznej wartości do 20 mln zł. Ich oprocentowanie może przekroczyć 13%.

Cavatina Holding jest jednym z największych polskich deweloperów powierzchni biurowych. Skupia się na największych polskich miastach. Obecna jest w Warszawie, Wrocławiu, Krakowie, Katowicach, Łodzi oraz w Gdańsku. Spółka rozpoczęła zapisy na kolejną serię obligacji w ramach prospektu zatwierdzonego przez KNF pozwalającego na emisję obligacji do łącznej wartości 200 mln zł.

Zobacz także: Cavatina Holding planuje przeprowadzić kolejną emisję obligacji o wartości do 20 mln zł

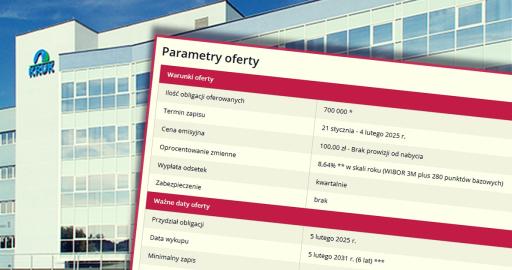

Oprocentowanie i inne istotne parametry oferty

Oprocentowanie obligacji w skali roku bazuje na stopie WIBOR dla 6-miesięcznych kredytów złotówkowych na polskim rynku międzybankowym (WIBOR 6M), która jest powiększona o marżę 6 p.p.

Jeśli więc wzięlibyśmy do kalkulacji wartość WIBOR 6M z dnia 24.06.2022 r., która wynosiła 7,28%, to po dodaniu marży 6 p.p., otrzymalibyśmy oprocentowanie obligacji wynoszące 13,28%.

Jednak rzeczywisty poziom oprocentowania obligacji w pierwszym okresie odsetkowym będzie ustalony na podstawie stopy bazowej WIBOR 6M z dnia 14.07.2022 r., powiększonej oczywiście o marżę w wysokości 6,00 p.p. W następnych okresach stopa bazowa może być wyższa lub niższa, co przełoży się na wahania oprocentowania obligacji.

Wartość nominalna i emisyjna jednej obligacji wynosi 1000 zł. Taka też jest wartość minimalnego zapisu – na jedną obligację.

Termin wykupu obligacji wynosi 3,5 roku.

Wypłata odsetek będzie następować co 6 miesięcy.

Zabezpieczeniem jest poręczenie Cavatina Sp. z o.o.

Harmonogram i przydatne linki

Zapisy już się rozpoczęły i potrwają do 11 lipca 2022 r. Następnie przewiduje się przydział obligacji w dniu 15 lipca. Przewidywany dzień emisji to 20 lipca 2022 r.

Funkcję oferującego pełni Michael/Ström Dom Maklerski. Zapisy można także składać za pośrednictwem Domu Maklerskiego BDM i Noble Securities.

Linki:

- Strona programu publicznej emisji obligacji Cavatina Holding

- Prospekt emisyjny obligacji

- Zapisy w Michael/Ström Dom Maklerski

- Zapisy w Domu Maklerskim BDM

- Zapisy w Noble Securities

Harmonogram oferty obligacji Cavatina Holding